Der Goldstandard Teil 2: Wie und warum Gold zum wichtigsten Münzmetall wurde

Wieso manche Länder Gold als Währungsstandard etabliert hatten, andere Silber und wieder andere den Bimetallismus, lesen Sie in Teil 1. Heute betrachten wir die Entwicklung ab 1854.

Deutsches Kaiserreich. Hessen. Ernst Ludwig. 20 Mark 1905. Gutes vorzüglich. Taxe: 750 Euro. Aus Auktion Künker 340 (2020), Nr. 2705.

Deutschland entscheidet sich für den Goldstandard

1854 war Portugal als wichtiger Handelspartner Englands zum Goldstandard übergegangen, ein Schritt der ohne große Folgen blieb. Als sich das neu gegründete Deutsche Kaiserreich für den Goldstandard entschied, waren die Auswirkungen ganz andere. Schließlich war Deutschland nach seinem Sieg über Napoleon III. eine der, wenn nicht die wichtigste Wirtschaftsmacht Europas geworden. Deutschland zog andere Nationen mit sich: Die Niederlande und die skandinavischen Nationen adaptierten kurz danach den Goldstandard.

Der Schritt war für all diese Nationen nicht besonders groß, für den Bürger kaum merklich. Denn – und das kann man nicht oft genug wiederholen – Goldstandard bedeutete nicht, dass keine Silbermünzen umliefen. Es hieß lediglich, dass alle Zahlungsmittel, also Kleinmünzen, Bankeinlagen und Banknoten, jederzeit in Gold konvertierbar waren.

Übrigens, es ist ein Gerücht, dass die französischen Münzen der Kriegsentschädigung von 1871 zu 20 Mark-Stücken umgeprägt wurden. Von den 5 Milliarden Mark kamen 4,248 Milliarden in Wechseln, die auf englische Pfund lauteten. Deutschland tauschte diese Papiere in London gegen das Gold ein, das es brauchte, um seine Währung zu produzieren. Die außer Kurs gesetzten Silbermünzen, deren Rohstoff wieder auf den Markt geworfen wurde, brachte den Silberpreis dazu, noch weiter abzusinken.

USA. 5 Dollars 1847, Charlotte. Sehr selten. Gutes sehr schön. Taxe: 8.000 Euro. Aus Auktion Künker 340 (2020), Nr. 3033.

Silberproduzent USA

Als die Vereinigten Staaten von Amerika ihren Dollar schufen, waren sie zum großen Teil auf französische Kredite angewiesen. Mit ihnen wurde zum Beispiel die Notenbank Bank of North America gegründet. Wir müssen uns also nicht wundern, dass die Vereinigten Staaten von Amerika hinsichtlich ihres Münzsystems dem französischen Vorbild folgten und es auf den beiden Metallen Gold und Silber aufbauten, und das trotz der reichen Goldvorräte in Kalifornien.

USA. 20 Dollars 1859, New Orleans. Eines der am besten erhaltenen Exemplare. NGC AU58. Taxe: 25.000 Euro. Aus Auktion Künker 340 (2020), Nr. 3229.

Und dann entdeckte man, wie gesagt, 1859 die Comstock Lode. Ihre Ausbeute blieb nicht ohne Auswirkungen auf den Silberpreis. Als die Regierung während einer Krise, die als „Long Depression“ in die Geschichte einging, ein Bündel von Maßnahmen schnürte, gehörte dazu auch die Übernahme des Goldstandards im Coinage Act von 1873.

USA. 5 Dollars 1874, Carson City. In dieser Erhaltung von größter Seltenheit. NGC MS61+. Taxe: 10.000 Euro. Aus Auktion Künker 340 (2020), Nr. 3073.

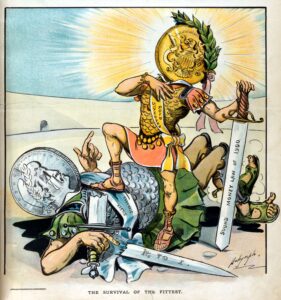

Es kam erst drei Jahre später zu ernsthaftem Widerstand. Der Coinage Act wurde zum „Crime of 73“. Die Silberproduzenten entwickelten eine hervorragende Öffentlichkeitsarbeit, die ihre eigenen Interessen derart verschleierte, dass man heute noch gelegentlich in amerikanischen Geschichtsbüchern lesen kann, es sei nicht die eigene Überproduktion gewesen, die den Silberpreis ins Stolpern brachte, sondern die deutschen Silberverkäufe nach der Währungsumstellung.

Tatsächlich gelang es gegen das Veto von Präsident Hayes, im Jahr 1878 den Bland-Allison Act durchzusetzen, der das Finanzministerium dazu zwang, jährlich eine bestimmte Menge Silber zu kaufen, um damit Silbermünzen zu prägen. Da dieses Silber zum Marktpreis gekauft wurde, handelte es sich nicht um eine Rückkehr zu einem Bimetallismus, sondern um einen Stützungskauf zu Gunsten der eigenen Silberproduzenten.

USA. 10 Dollars 1878, Carson City. Nur 3.244 Exemplare geprägt. NGC AU50. Taxe: 3.000 Euro. Aus Auktion Künker 340 (2020), Nr. 3206.

Im gleichen Jahr luden die Vereinigten Staaten von Amerika zu einer internationalen Währungskonferenz ein, bei der sie versuchten, als einer der größten Silberproduzenten der Welt, andere Staaten vom bimetallischen Währungssystem zu überzeugen, um so das eigene Silber weltweit absetzen zu können. Die Konferenz scheiterte. Deutschland schickte noch nicht einmal einen Vertreter, und der britische Delegierte hatte den Auftrag, alle Vorschläge zu blockieren.

Das Problem der immer größeren Schere zwischen Angebot und Nachfrage blieb. 1890 erließ der amerikanische Kongress den Sherman Silver Purchase Act, der den Bland-Allison Act ablöste und die Regierung zum zweitgrößten Käufer von Silber weltweit machte. Der größte Käufer war übrigens die britische Regierung in Indien, die so versuchte, den sich im freien Fall befindlichen Silberpreis und damit die indische Rupie zu stützen.

Der Preis sank in diesem einen Jahr 1890 von 1.16 $ pro Unze auf 0.69 $. Am 1. November 1895 stellte das Finanzministerium die Ausgabe von Silberdollars vorläufig ein.

Es blieb mit dieser Maßnahme nicht allein. In den 1890er Jahren gingen auch Russland, Japan und die Habsburger Monarchie von ihrem bimetallischen System zum Goldstandard über. Frankreich und mit ihm die Länder der Lateinischen Münzunion hatten dies – mit Ausnahme von Italien – bereits 1878 getan.

USA. 20 Dollars 1891, Carson City. Nur 5.000 Exemplare geprägt. NGC MS61. Taxe: 10.000 Euro. Aus Auktion Künker 340 (2020), Nr. 3299.

Handelsinteressen versus Agrargesellschaft

Der Sherman Silver Purchase Act war 1890 vor allem deshalb erlassen worden, weil er den kleinen Bauern die Möglichkeit gab, ihre Schulden mit billigem, der Inflation unterliegendem Silbergeld zu bezahlen. Und damit sind wir bei einem dritten Erklärungsmodell, warum sich der Goldstandard im 19. Jahrhundert durchsetzen konnte.

Nie zuvor in der Geschichte war die Gesellschaft derart monetarisiert gewesen. In Großbritannien stieg der Geldumlauf von 255,4 Mio. Pfund im Jahr 1850 auf 11.303,6 Mio. Pfund im Jahr 1913. Der Anteil der Münzen – gegenüber Banknoten und Bankeinladen – sank von 23,9 auf 12 %. Ähnliches können wir auch für Deutschland beobachten. Dort wuchsen die 1,38 Mia. Mark von 1875 auf 18,31 Mia. Mark im Jahr 1913, während der Anteil von Münzen von 42,4 auf 18,3 % herunterging.

Diese Monetarisierung ging Hand in Hand mit dem Übergang der Wirtschaft von Selbstversorgung zu einer arbeitsteiligen Gesellschaft. Wer in der Stadt arbeitete, war auf den Werterhalt seiner Ersparnisse angewiesen und bevorzugte stabiles Gold, während die Bauern mit ihren immer höheren Hypotheken auf eine Inflation setzen, um so ihre Kredite zu bedienen.

Der fast weltweite Übergang zum Goldstandard ist mit ein Zeichen dafür, dass die staatstragende Gesellschaft nicht mehr auf dem Land, sondern in den Städten lebte.

Gold als der sichere Hafen

Bis heute gilt Gold, trotz aller Schwankungen des Goldpreises, als sicherer Hafen. Immer noch fördern Regierungen den Strom von Gold in das eigene Land. So ist bis heute ist in vielen Ländern der Erwerb von Anlagegold mehrwertsteuerfrei, während alle anderen Anlagen in Edelmetall wie Silber, Platin oder Rhodium versteuert werden müssen.

Dabei bedeutete Goldstandard zu keiner Zeit, dass alle Münzen eines Landes aus Gold sein mussten. Er beinhaltete lediglich:

- die ungehinderte Kompatibilität von Banknoten und Silbermünzen in Gold

- die ungehinderte Ein- und Ausfuhr von Gold

- die Bindung der Geldmenge eines Landes an ihre Goldreserven

Und hieran scheiterte der Goldstandard langfristig. Kein Land der Welt brachte die Disziplin auf, auch in politischen Notlagen nur so viel Papiergeld auszugeben, wie es die Goldreserven erlaubten. Und das bedeutete in Europa den Zusammenbruch des Systems zu Beginn des 1. Weltkriegs. Die hohe Nachfrage an physischem Gold von Seiten der Bürger konnte nicht mehr durch die staatlichen Goldreserven gedeckt werden.

Auch wenn viele Staaten nach dem Ende des 1. Weltkriegs zum Goldstandard zurückkehrten, die kollektive Erfahrung, dass nur physisches Gold seinen Wert verlässlich behält, macht Goldmünzen heute noch zur ersten Wahl, wenn es darum geht, Vermögen während einer Krise sicher aufzubewahren.

Die Auktion Künker „A Numismatic Gold Treasure“ bietet die wunderbare Gelegenheit, das Sammeln mit der Anlage in Gold zu kombinieren.

Hier lesen Sie Teil 1 des Artikels.

Den Online-Auktionskatalog zu den abgebildeten Stücken finden Sie auf der Website von Künker.

Hier kommen Sie zum Vorbericht der Herbstauktionen von Künker.